和歌山市で不動産相続が発生した場合、どのように手続きを進めればいいのか、またどんな節税対策が可能かをご存じでしょうか。

不動産相続は、単に土地や建物を引き継ぐだけでなく、相続税の申告や名義変更(相続登記)など多岐にわたる手続きが必要になります。

さらに、うまく相続対策を行わないと、高額な相続税や親族間のトラブルに発展するリスクも無視できません。

本記事では、和歌山市を中心に、不動産相続が発生したときに押さえておきたい基礎知識と手続きの流れ、そして節税につながるポイントをわかりやすく解説します。

加えて、近年の法改正により相続登記が義務化されるなど、従来とは異なるポイントも増えてきました。

そのため、最新の情報を踏まえて、不動産相続に関するトラブルを回避し、スムーズに手続きを進めるためのヒントをお伝えします。

もし、これから不動産相続が起こる可能性がある方や、現在すでに相続手続きを進めている方は、正確な知識を身につけ、適切な専門家(司法書士・税理士・弁護士)に相談しながら進めることで、大きなトラブルを防ぎ、納税面や財産管理面でもメリットを得られる可能性が高まります。それでは順を追って見ていきましょう。

目次

不動産相続の基礎知識

相続には複数の法律や税金が絡み合い、専門的な知識が必要とされますが、まずは大枠を理解しておくことで、いざ相続が発生した際にも落ち着いて手続きを進めることができるでしょう。

不動産相続が発生すると、相続人の確定、遺産分割協議、相続税の計算や申告など、多岐にわたる手続きを行わなければなりません。

特に、土地や建物といった不動産は価値が大きく、現金と違って簡単に分割しにくい資産です。そのため、相続人同士での話し合いや、相続人それぞれの将来的な計画、税金対策なども含めて検討する必要があります。

以下では、法定相続人と遺産分割の基本や、遺言書の有無による相続手続きの違いなど、まず押さえておきたいポイントをご紹介します。

法定相続人と遺産分割

不動産相続においては、誰がどれだけ相続するのかを明確にすることが大切です。特に、土地や建物を複数の相続人で共有するか、それとも一人の相続人が取得して他の相続人へ代償金を支払うかなど、具体的な方針を決めるには法定相続人の範囲と相続分を理解しておく必要があります。

・法定相続人の基本的な範囲

日本の相続制度では、配偶者は必ず相続人となります。そのうえで、子や直系尊属(親など)、兄弟姉妹が家族構成に応じて相続順位を持ち、相続権を取得する仕組みです。具体的には、以下の順序で相続権が発生します。

1.配偶者と子

子がいる場合、配偶者と子が相続人となります。子には実子のほか、養子や認知された子も含まれます。

2.配偶者と直系尊属(親など)

子がいない場合、親が相続人となります。親が既に亡くなっている場合は、さらに上の世代(祖父母)が代わって相続権を持つこともあります。

3.配偶者と兄弟姉妹

子も親もいない場合は、兄弟姉妹(半血兄弟姉妹を含む)が相続人となります。兄弟姉妹もいない場合には、さらにおい・めいが代襲相続する場合があります。

このように、被相続人(亡くなった方)の家族構成によって相続人が誰になるかは変わってきます。加えて、法定相続人の人数が増えれば増えるほど、後述する遺産分割協議や相続登記、相続税の申告手続きも複雑化しやすいです。

そのため、被相続人が生前から家族構成や財産状況を整理しておくのも望ましいと言えるでしょう。

・遺産分割協議の重要性

不動産を含む遺産をどのように分割するかは、相続人全員で話し合う「遺産分割協議」によって決定します。

法定相続分どおりに機械的に分割しても構いませんが、話し合いによる協議分割を行えば、各相続人の意向を反映しながら柔軟に分配できるのがメリットです。

たとえば、「不動産を相続したい人」と「現金を多めに受け取りたい人」がいる場合、全員が納得するような割り振りを模索することができます。

•現物分割が難しい場合

不動産は1つの土地や建物を複数人で均等に分けるのが難しいため、売却して現金化する換価分割を行ったり、一部の相続人がその不動産を取得して他の相続人に代償金を支払う方法を取ることがあります。

•遺産分割協議書の作成

話し合いがまとまったら、その内容を遺産分割協議書という書面にまとめ、相続人全員が署名・押印(実印)しておく必要があります。この協議書は、不動産の相続登記や相続税の申告など、さまざまな手続きで必要となる大切な書類です。

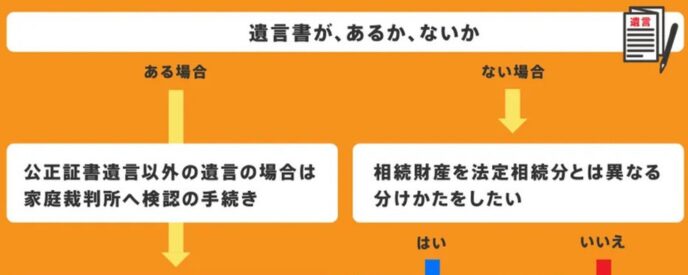

遺言書の有無による手続きの違い

遺産分割において大きく関わってくるのが、遺言書の存在です。遺言書がある場合とない場合とでは、手続きの進め方や優先度が変わってきます。

・遺言書がある場合

遺言書は、被相続人が生前に「自分の財産をどう分けてほしいか」を明記した重要な書類です。有効な遺言書がある場合、基本的には遺言書の内容が遺産分割協議に優先して効力を持ちます。たとえば、特定の不動産を特定の相続人に相続させる旨が記されていれば、その指示が最優先で適用されるわけです。

•自筆証書遺言

被相続人が自らの手で書き残した遺言書を指します。全文手書きや日付、署名・押印といった形式要件を満たしていないと無効になる場合があるため注意が必要です。また、検認手続きとして家庭裁判所の確認を経なければなりません。

•公正証書遺言

公証人役場で公証人が関与して作成する遺言書で、形式不備や偽造のリスクが非常に低く、公証人役場に原本が保管されるため紛失や隠匿の恐れが少ないというメリットがあります。自筆証書遺言とは異なり家庭裁判所での検認は不要ですが、作成時に公証人手数料などがかかります。

・遺言書がない場合

被相続人が遺言書を作成していなかった場合、法定相続分または相続人全員の話し合いによる協議分割によって遺産を分配します。

ただし、相続人が多かったり、財産総額が大きかったりすると、意見の対立が生じる可能性があります。

協議がまとまらない場合は家庭裁判所での調停に移行し、さらに合意が得られないと審判に至るケースも考えられるため、可能な限り早めに相続人全員が話し合うことが望ましいでしょう。

相続税の課税対象と計算方法

不動産相続が発生すると、次に気になるのが相続税の存在です。相続税は、現金や預貯金だけではなく、不動産を含む被相続人のすべての遺産に対して課せられる税金となっています。

大前提として、相続財産が一定の基礎控除額を下回る場合には、相続税は発生しない点を覚えておきましょう。

・課税対象

相続税の課税対象となる財産は、幅広い種類を含みます。たとえば、以下のような資産・権利が代表的な例です。

•土地・建物などの不動産

自宅や賃貸アパート、別荘なども対象に含まれます。

•現金・預貯金・有価証券

銀行口座の残高や株式、債券、投資信託などが該当します。

•生命保険金や死亡退職金

みなし相続財産として取り扱われるケースが多く、一定額まで非課税枠が設けられています。

•その他の財産

宝石や貴金属、美術品などの動産、特許権や著作権などの権利も含まれる場合があります。

一方で、被相続人が生前に負っていた借入金や、葬儀費用などの債務は課税価格から差し引き可能です。

そのため、プラスの財産とマイナスの財産を合算し、最終的に課税価格がどの程度になるかをまず把握することが重要となります。

・相続税の計算手順

実際に相続税を計算する場合、以下のようなステップを踏みます。

1.課税価格の合計額を算定する

すべての相続財産(不動産、預貯金、有価証券など)の合計から、借入金や葬儀費用などを差し引き、課税価格を求めます。

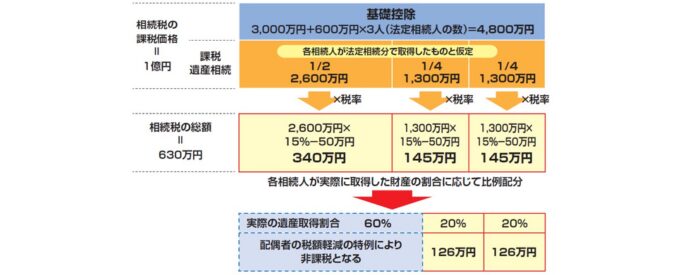

2.基礎控除(3,000万円 + 600万円×法定相続人の数)を差し引く

ここで計算される控除後の金額が課税遺産総額となります。

3.課税遺産総額に対して税率をかける

税率は累進課税で、課税遺産総額が大きくなるほど高い税率が適用されます。

4.各相続人の法定相続分で一度仮分割し、各人の相続税を仮計算

最終的には実際の遺産分割状況に合わせ、法定相続分を超える取得や遺贈がある場合には、調整を行って税額を確定します。

基礎控除を活用した節税の仕組み

相続税では、一定額までの遺産を非課税にする仕組みとして、基礎控除が設けられています。基礎控除額は「3,000万円 + 600万円×法定相続人の数」で計算され、法定相続人が多いほど控除額が大きくなります。

・基礎控除額

たとえば、被相続人が亡くなった時点で相続人が配偶者1名と子2名の合計3名の場合、

3,000万円 + 600万円×3名 = 4,800万円

という基礎控除を受けられます。よって、課税価格の合計額が4,800万円以下であれば、相続税は一切かからないことになります。

・節税のためのポイント

•生前贈与の活用

相続直前に多額の財産があれば、生前贈与を活用して、遺産総額を圧縮するのも一つの手段です。ただし、贈与税の課税も同時に考慮する必要があり、過度な贈与は逆効果となる場合があります。

•相続時精算課税制度

親から子への生前贈与で使える特例で、2,500万円まで贈与税が非課税になる代わりに、将来の相続で合算課税される仕組みです。タイミングや対象資産の選定によっては、節税効果が得られる場合もあります。

•不動産の評価額対策

和歌山市で不動産を相続する際には、地価の動向や固定資産税評価額を事前にチェックし、いつ相続(または贈与)するのが有利かを考えるのも重要です。相続直後に売却予定があるかどうかによっても、選択肢が変わる可能性があります。

•小規模宅地等の特例

居住用や事業用の宅地を相続する場合、一定面積まで評価額を大幅に減額できる制度があります。適用要件を満たせば、相続税額を大きく抑えられるため、持ち家や事業用不動産がある家庭では積極的に検討する価値があるでしょう。

基礎を押さえたうえで専門家と連携を

ここまで、不動産相続の基礎知識として、法定相続人や遺産分割の重要性、遺言書の有無による手続きの違い、そして相続税の課税対象や計算方法について概観しました。

実際の相続では、家族構成や財産の種類・金額などによって対応が大きく変わります。また、手続きを放置すると相続人同士のトラブルや相続税の申告期限切れによるペナルティが生じる可能性もあるため、早めに動き始めることが肝心です。

•どのように遺産を分割するか

•遺言書を作成すべきか否か

•相続税がどのくらいかかるのか、節税対策はあるのか

これらの疑問には、専門家(税理士・司法書士・弁護士など)に相談するのが確実です。法改正も頻繁に行われるため、最新情報を踏まえたうえで、それぞれの家庭事情に合った対策を検討してください。特に、不動産を含む遺産が大きい場合や相続人の数が多いケースでは、迅速かつ正確な手続きが求められます。基礎知識をしっかりと頭に入れ、専門家の力を借りながら、円滑で納得感のある相続を実現しましょう。

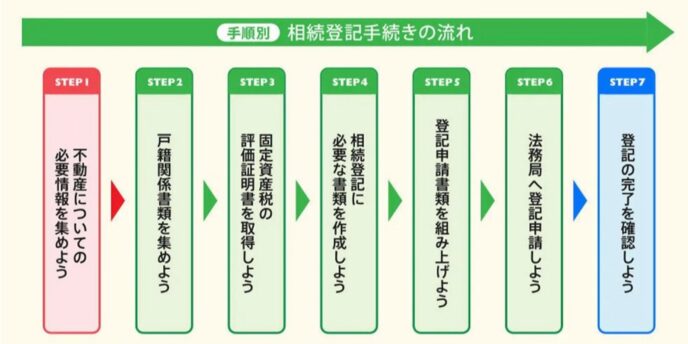

相続登記と手続きの流れ

必要書類の準備

相続登記とは、亡くなった方の名義のままになっている不動産(登記簿上の所有権)を、正しい相続人名義へ変更する手続きのことです。2024年の法改正により、この手続きが義務化されるため、相続発生後に放置しておくと罰則を受けるリスクが高まります。手続きには以下の書類が必要となります。

•被相続人および相続人の戸籍謄本(除籍・改製原戸籍含む)

相続関係を証明するために、被相続人の出生から死亡までの連続した戸籍書類を揃える必要があります。相続人全員の戸籍も、関係性を確認できる範囲で提出します。

•固定資産評価証明書

不動産の評価額を示す証明書で、市役所(和歌山市の場合は和歌山市役所)や都道府県税事務所で取得可能です。

•遺産分割協議書(または遺言書)

遺言書がある場合はその写し、ない場合は相続人全員で作成した遺産分割協議書を提出します。

•被相続人名義の登記簿謄本(登記事項証明書)

相続対象の不動産について、法務局で登記事項証明書を取得し、不動産の権利関係を確認しておきましょう。

戸籍謄本・固定資産評価証明書など

•戸籍謄本の収集方法

本籍地のある役所へ請求します。郵送請求も可能ですが、改製原戸籍や除籍謄本などは時間がかかることがありますので、相続発生後は早めに取り寄せましょう。

•固定資産評価証明書の取得

和歌山市の不動産であれば、和歌山市役所資産税課などで申請・発行が受けられます。書類取得の際には不動産所在地や所有者情報が必要となります。

相続登記の期限と罰則

2024年の民法・不動産登記法改正により、相続登記が義務化されます。従来は「登記の必要性はあっても罰則がない」という状況でしたが、改正後は正当な理由なく一定期間以上登記を怠ると過料の制裁が科される可能性があります。

•期限の目安

一般的には、相続発生から3年以内に相続登記を完了することが求められる見通しです。ただし、法改正施行日や個別の状況により変動する可能性があるため、司法書士など専門家に早めに確認しましょう。

•未登記のリスク

不動産を相続したのに登記をしないまま放置すると、所有権を対外的に証明できないため、いざ売却や担保設定を行おうとした際に大きな支障が出る恐れがあります。また、相続人同士の争いが長期化したり、相続登記義務違反として過料を課されるリスクが高まったりするので、早急な手続きが望ましいでしょう。

2024年法改正による義務化ポイント

•登記義務の新設

被相続人が亡くなった事実を知り、かつ自らが相続人であると認識した日から一定期間内に相続登記をしなければならないルールが導入されます。

•過料の対象

違反した場合、10万円以下の過料が科される可能性があると想定されています。相続登記を忘れていた場合の言い訳は通用しない場合があるため、意識的に手続きを進める必要があります。

•相続登記の簡易化

新制度では、手続きを簡易にするため、登記名義人の住所情報を省略できるなどの見直しが行われています。これによって、相続人が多いケースでも比較的手続きがスムーズに進むことが期待されます。

相続税対策に役立つポイント

小規模宅地等の特例

小規模宅地等の特例は、居住用や事業用の宅地を相続する際に、一定面積までの土地評価額が最大80%も減額される制度です。

多くの相続税対策で活用される重要な特例の一つであり、適用できるかどうかで相続税額が大きく左右されることがあります。

•主な要件

•被相続人が亡くなる直前まで居住用不動産や事業用不動産として使用していたこと

•相続人(配偶者や同居親族など)が引き続きその不動産を利用し続けること

•面積要件(居住用は330㎡、事業用は400㎡まで)

•和歌山市内の活用例

和歌山市でも住宅地が広めの場合、小規模宅地等の特例を適用することで大幅な評価減が期待でき、相続税の負担軽減につながります。ただし、特例を受けた後に一定期間内に売却してしまうと、特例が取り消される場合があるため、注意が必要です。

和歌山市内での適用可否と注意点

•市街化区域と市街化調整区域

和歌山市内には都市計画による市街化区域・市街化調整区域が存在し、宅地の利用形態が異なります。小規模宅地の特例が適用できるかどうかは、実際の利用実態や都市計画上の制限も関わってくるため、専門家に相談すると安心です。

•特例適用後の利用継続要件

小規模宅地等の特例を適用した後でも、一定期間はその宅地を居住や事業の用に供している必要があります。もし途中で用途変更や売却が発生すると、特例が取り消されて追加納税が生じる可能性があるため、長期的な視点で運用することが大切です。

不動産の共有持分対策

不動産相続では、複数の相続人が共有名義で不動産を所有するケースがよくあります。これ自体は珍しくありませんが、後々の管理や売却、相続税負担の分配などで問題が発生するリスクが高まります。そのため、共有持分をどう扱うかを事前に検討しておくことが重要です。

•共有名義のメリット

•各相続人が平等に財産を引き継いだ実感を得られる

•全体として大きな資産を分割せずに保有できる

•共有名義のデメリット

•共有者の一人が売却に反対すると、他の共有者は勝手に売却できない

•不動産の管理・修繕費の負担割合や管理方法を明確にしないとトラブルに発展しやすい

•さらに、相続が連続すると共有者が増え、さらに複雑化する恐れがある

共有名義のメリット・デメリット

•節税面でのメリット

不動産を共有名義で持つ場合、それぞれの持分に応じて課税されるため、基礎控除や各種特例の範囲内で課税を抑えられる場合もあります

。一方で、権利関係が複雑化すると、最終的な売却や二次相続で手続きが煩雑になるリスクも理解しておきましょう。

•円滑な処分を目指すなら

共有名義を避けたい場合は、単独名義にして他の相続人へ代償金を支払う方法や、共有持分を最終的に買い取る約束をあらかじめ結ぶ方法などがあります。

いずれにしても、将来的な財産処分を見据えたうえで、共有か単独かを検討するとよいでしょう。

注意したいトラブル事例

共有不動産の売却問題

相続により共有状態となった不動産を売却する際、共有者全員の同意が必要になります。もし一部の共有者が反対すると売却できず、他の共有者が資金を得られないまま物件を抱え続けることに。

特に、相続人が多い場合や遠方に住んでいる場合には、話し合いが難航するケースが多発します。

•話し合いのポイント

•共有者間の連絡手段(オンライン会議など)を活用し、全員が納得できる落としどころを探す

•売却価格や売却時期、仲介業者の選定などを協議し、書面に残す

•共有持分権の買取を検討する(特に、一部の共有者が不動産を残したい意向を持つ場合)

•裁判手続きへの移行

どうしても協議がまとまらない場合は、共有物分割請求として裁判手続きをとる選択肢もありますが、時間と費用がかかるため事前の話し合いが最善策です。

共有者が多数いる場合の話し合いの進め方

•代表者を決める

全員で同席するのが難しい場合は、代表者や代理人を立てて交渉を進める方法が有効です。ただし、最終的な合意は共有者全員の意思確認が必要となります。

•数次相続への注意

さらに上の世代の相続が未了のまま数次相続が発生していると、共有者が10名以上になっている例もあります。こうなると手続きが非常に複雑化するため、専門家のサポートを受けるのが望ましいでしょう。

遺言書の無効主張による争い

相続では、遺言書の有効性をめぐって争いになるケースもあります。とくに自筆証書遺言は形式要件を満たしていなかったり、筆跡や日付が疑わしかったりする場合に、偽造・変造の疑いが持たれることがあります。

•無効主張が起こる理由

•遺言書の内容が法定相続分と大きく違っている

•遺言書作成時、被相続人に認知症などの判断能力がなかったのではないか

•遺言書の形式要件(署名・押印・日付など)に不備がある

•遺言執行者の役割

遺言書の内容を実現するために、遺言執行者という立場の人が選任される場合があります。執行者が正式に認められていると、財産分配をスムーズに進めやすくなります。

公正証書遺言の活用で防げるリスク

•公正証書遺言のメリット

公証人役場で公証人の面前で作成するため、形式不備や偽造のリスクが低いです。また、原本を公証人役場で保管するので、紛失・隠匿の可能性もほぼありません。

•費用と手間

自筆証書遺言に比べて費用(作成手数料)や手間はかかるものの、将来の相続争いを避ける効果が期待できます。和歌山市の場合、最寄りの公証人役場で作成できるため、相続が想定される場合は早めの検討がおすすめです。

まとめ

和歌山市で不動産相続が発生した際に、まず確認すべきは「相続人は誰なのか」「遺言書の有無」「相続税の課税可能性」といった基礎的なポイントです。

特に近年は相続登記が義務化されたことで、手続きを放置すると過料の対象になり得るため要注意。

また、小規模宅地等の特例などを適切に活用すれば、相続税の大幅な節税につながるケースもあります。不動産の共有状態が続くと、売却や管理でのトラブルが増える傾向にあるため、将来の方針を踏まえたうえで共有対策を検討することが大切です。

公正証書遺言をはじめとする遺言書の整備や、専門家(司法書士・税理士・弁護士など)への相談も、スムーズな相続手続きを行うカギとなります。円満な相続を実現するために、情報収集と早めの準備を心掛けてください。

その他の記事

和歌山の不動産会社

エリア

不動産売却コラム

よく読まれる記事

株式会社和み:和歌山の不動産売却から相続住み替えのコンサル支援で資産価値を最大化

和歌山市を拠点に、不動産に関わるあらゆる悩みをサポートしているのが、株式会社和み(ハウスドゥ城北通り)です。地方創生をテーマに掲げ、空き家から相続、住み替えまで、多角的なアプローチで資産価値最大化を目指すのが大きな特徴の不動産会社です。

カテゴリ一覧

カテゴリ別・人気記事

和歌山市の不動産会社

- 株式会社和み:和歌山の不動産売却から相続住み替えのコンサル支援で資産価値を最大化

- 和歌山市でトップクラスの実績!アズマハウス株式会社が実現する理想の住まいと不動産サポート

- 和歌山市の不動産取引を成功させるためのポイント:あかまつ不動産株式会社の魅力

- 株式会社アーネストワン 和歌山営業所:総合力と革新性で支える住まいづくりの魅力

- 積水ハウス不動産株式会社 阪和オフィス:和歌山市を中心に展開する総合不動産サービスの魅力

エリア

- 和歌山市の不動産売却で損しないための基礎知識&おすすめ5社

- 初めての不動産売却!和歌山市の相場とおすすめ企業6選

- 和歌山市で高値売却を狙う!不動産売却のポイントと注目企業5選

- 相続物件を高く売る!和歌山市の不動産売却で役立つ会社5選